2023報稅資訊看這裡!即將迎來 5 月報稅季,今年包含報稅時間、免稅額度、標準扣除額、特別扣除額、課稅級距、基本生活費、列舉扣除額等細項都有所調整,此外『手機報稅』也增加了全新功能。在報稅之前,不妨先參考文內資訊整理,把級距表、試算公式、重要事項筆記起來!

【報稅重點】

- 111年綜合所得稅免稅額、標準扣除額、特別扣除額(2023報稅適用)

- 111年度標準扣除額、列舉扣除額項目比較(2023報稅適用)

- 111年所得稅級距表、累進差額表(2023報稅適用)

2023所得稅免繳稅門檻:單身、雙薪、一家四口試算範例

👉延伸閱讀:

【2023報稅抽獎】各區國稅局手機報稅/網路報稅活動、獎項一次看!

【2023所得稅信用卡整理】繳稅回饋優惠/免手續費/分期零利率一次看!

【2023手機報稅教學】所得稅查詢/網路報稅方式/分期繳稅一次看!

📢民生相關延伸閱讀:

- 【2023房屋稅】查詢試算/繳納時間/信用卡優惠/行動支付回饋整理

- 【2023牌照稅】線上繳費查詢/時間/信用卡優惠/行動支付回饋整理

- 【2023台電電費】漲價資訊/夏季電費計算/電價表/繳費查詢(112年)

- 【2023節能家電補助】線上申請/貨物稅退稅/流程教學,冷氣冰箱最高減2000元!

- 【2023家電汰舊換新節能補助】線上申請/條件/流程/查詢教學一次看!冷氣冰箱3000元補助

- 【2023台電節電獎勵登錄教學】申請資格、省電妙招看這裡!

2023報稅時間、日期(112年)

每年 5/1~5/31 都是綜合所得稅報稅時間,整體所得計算範圍為上一年度(民國111年) 1 月至 12 月份所得。

各項免稅額、稅率,會適用於財政部公告 【111 年年度綜合所得稅及所得基本稅額相關免稅額、扣除額及課稅級距金額】,相關金額一覽表、試算公式皆可見下文整理。

- 報稅時間:2023/5/1(一)~5/31(三)

2023報稅新制:調高111年度所得稅各項金額

近年因應物價指數調漲, 111 年度綜合所得稅包含免稅額、標準扣除額、薪資所得特別扣除額、身心障礙特別扣除額、課稅級距金額、基本生活費等都隨之調高,此外2023也有部分報稅新制可額外留意。

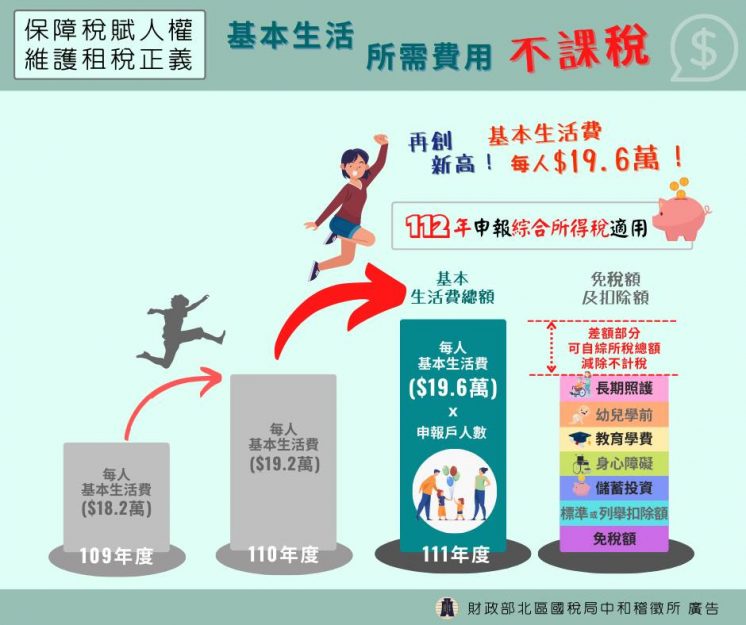

基本生活費提高至19.6萬

財政部 111 年度將每人基本生活費從 19.2 萬提高至 19.6 萬元。

由於基本生活費是為維護人民生存權利,並經立法保障不得加以課稅,因此只要『基本生活總額』大於『免稅額+扣除額』,基本生活費差額就可以在總額中扣除。

免稅門檻、標準扣除額、特別扣除額提高

111年度綜合所得稅免稅額門檻從 8.8 萬調漲至 9.2 萬、標準扣除額從 12 萬提升至 12.4 萬、薪資扣除額則調高至 7000 元。

此外薪資所得特別扣除額、身心障礙特別扣除額也提高至 20.7 萬。

公益出租人享免稅額18萬

自 2021 年 6 月起,若符合政府規定的公益出租人,每屋每月租金收入所得稅免稅額已由 1 萬元調高為 1.5 萬元,出租人只要就每月超過免稅額度部分申報租金收入。

以一年計算,等同出租人在申報111年度所得時,可享 18 萬免稅額(1.5 萬×12 個月)。

烏克蘭捐贈,可申報列舉扣除額無上限

若111年度有協助烏克蘭難民,並取得賑災基⾦會所開立已載明『賑濟烏克蘭』事由收據,該捐款可認定為對該部之捐贈;依所得稅法規定,可全額列報捐贈列舉扣除額,無金額上限。

2023所得稅級距:免稅額、扣除額、薪資所得特別扣除額、列舉扣除額

以下為2023年報稅適用的【111年綜合所得稅免稅額、扣除額,所得稅級距表】,以及列舉扣除額項目等資訊供參考。

111年綜合所得稅免稅額、標準扣除額、特別扣除額

| 111年綜合所得稅項目 | 適用條件 | 免稅金額 |

|---|---|---|

| 免稅額 | 一般 | 92,000 |

| 年滿70歲之納稅義務人、配偶 及受納稅義務人扶養之直系尊 親屬免稅額增加50% | 138,000 | |

| 標準扣除額 | 單身 | 124,000 |

| 有配偶者 | 248,000 | |

| 特別扣除額 | 薪資所得特別扣除額 | 207,000 |

| 身心障礙特別扣除額 | 207,000 | |

| 幼兒學前特別扣除額 | 120,000 | |

| 教育學費特別扣除額 | 25,000 | |

| 儲蓄投資特別扣除額 | 270,000 | |

| 長期照顧特別扣除額 | 120,000 |

111年度標準扣除額、列舉扣除額項目比較

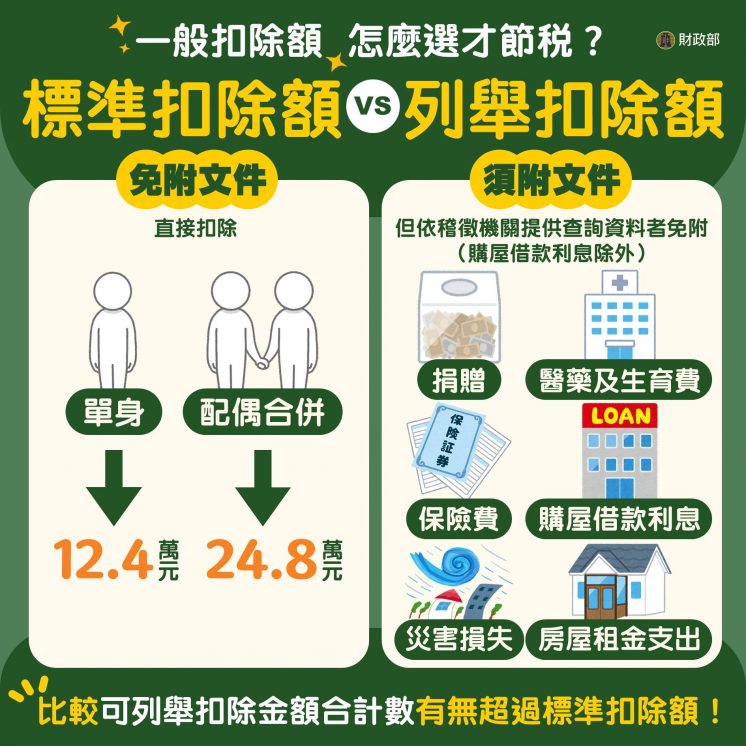

申報所得稅時,除特別扣除額外,另有『一般扣除額』可扣除;而『一般扣除額』又分為『標準扣除額』及『列舉扣除額』2 選 1 ,可選擇對自己有利的計算方式。

如上述提及,一般標準扣除額今年單身者提高至 12.4 萬,與配偶合併申報為 24.8 萬,且申報時可免附文件。

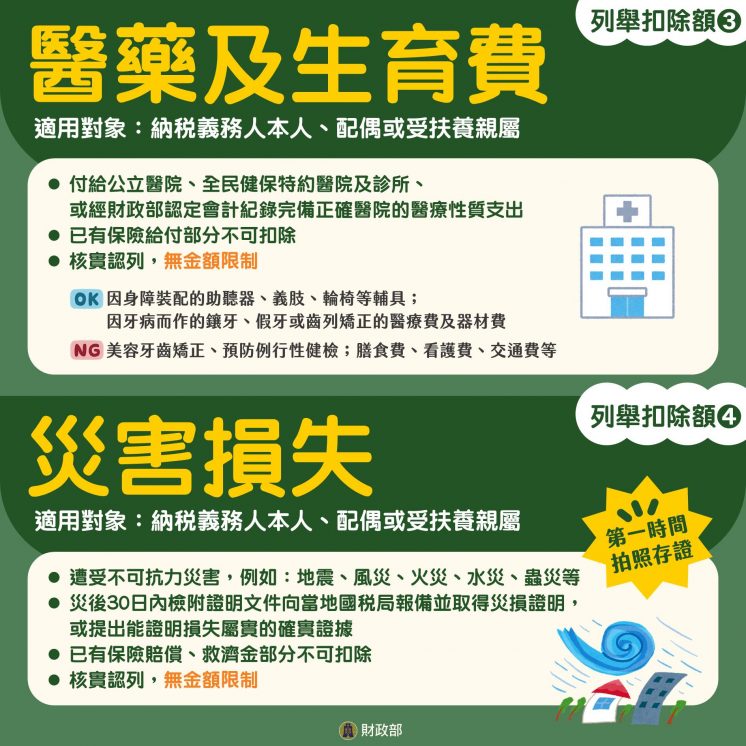

不過若可列舉扣除金額合計超過標準扣除額,則可改採逐一列舉申報會比較划算,以下為六項列舉項目及條件可參考。👉需檢附文件資訊

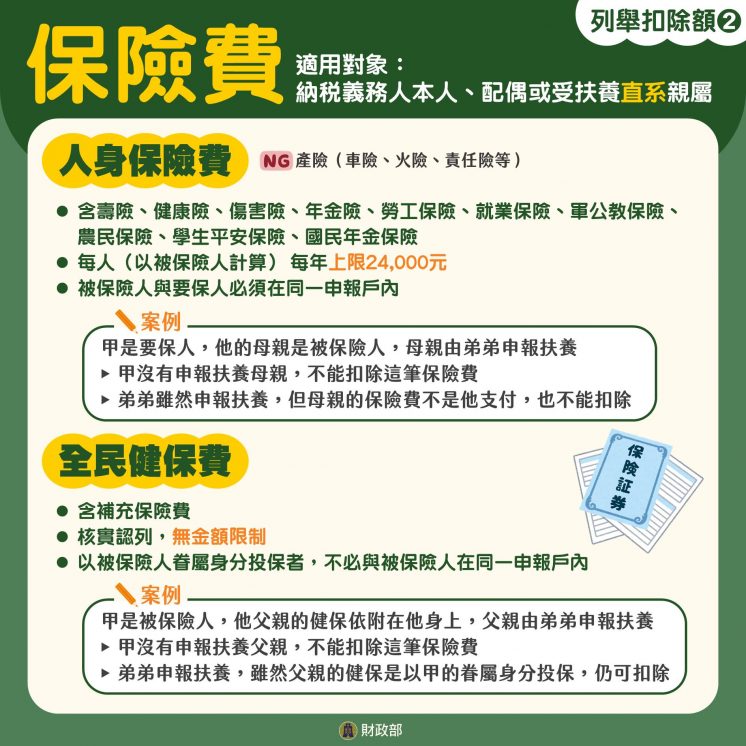

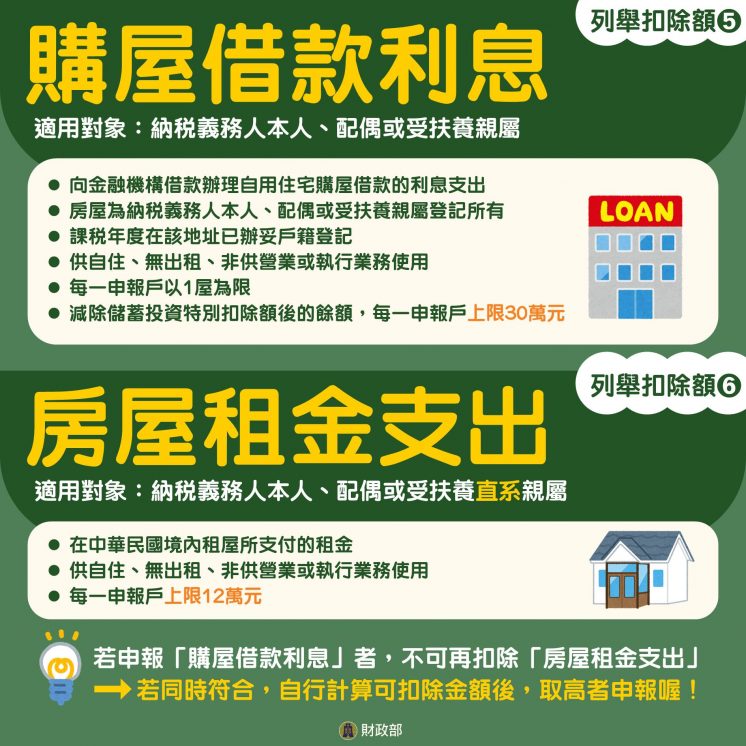

- 列舉扣除額:捐贈、保險費、醫藥及生育費、災害損失、購屋借款利息、房屋租金支出

111年所得稅級距表、累進差額

| 111年所得稅課稅級距 | 金額 | 累進差額 |

|---|---|---|

| 5% | 0~560,000 | 0 |

| 12% | 560,001~1,260,000 | 39,200 |

| 20% | 1,260,001~2,520,000 | 140,000 |

| 30% | 2,520,001~4,720,000 | 392,000 |

| 40% | 4,720,001以上 | 864,000 |

2023所得稅試算、報稅範例

大家在報稅前不妨可依據以下所得稅計算公式,預估自己今年應該要繳多少稅。此外財政部也有提供【綜合所得稅試算網站】可直接帶入計算。

111年度綜合所得稅稅額試算

👉前往試算:財政部綜合所得稅試算

所得稅計算公式(2023年申報111年度所得適用)

- 應納稅額:綜合所得淨額×稅率−累進差額

| 級距 | 綜合所得淨額 | 乘法 | 稅率 | 減法 | 累進差額 | 等於 | 全年應納稅額 |

|---|---|---|---|---|---|---|---|

| 1 | 0~560,000 | × | 5% | - | 0 | = | |

| 2 | 560,001~1,260,000 | × | 12% | - | 39,200 | = | |

| 3 | 1,260,001~2,520,000 | × | 20% | - | 140,000 | = | |

| 4 | 2,520,001~4,720,000 | × | 30% | - | 392,000 | = | |

| 5 | 4,720,001以上 | × | 40% | - | 864,000 | = |

【舉例】

小花在111年度所得淨額為 60 萬,依照級距表公式試算為 80,0000 × 12% - 38200 = 56800。因此 2023 年小花需繳納 56800 元的所得稅。

特別留意所得淨額並非年度實際總收入;所得淨額計算方式會先扣掉每人 9.2 萬免稅額、標準扣除額、特別扣除額(視個人情況而定),計算公式如下。

💡所得稅淨額=所得總額 – 免稅額 – 一般扣除額(標準扣除額/列舉扣除額擇一) – 特別扣除額 – 基本生活費差額

*111 年度基本生活費每人為 19.6萬,若有扶養對象,則每一人可再多扣除 19.6 萬元的基本生活費。

- 基本生活費差額 = 基本生活費總額 – 基本生活費比較項目合計數

*基本生活費比較項目:含免稅額+標準扣除額+儲蓄特別扣除額+身心障礙特別扣除額+教育學費特別扣除額+幼兒學前特別扣除額+長期照顧特別扣除額

【試算範例】

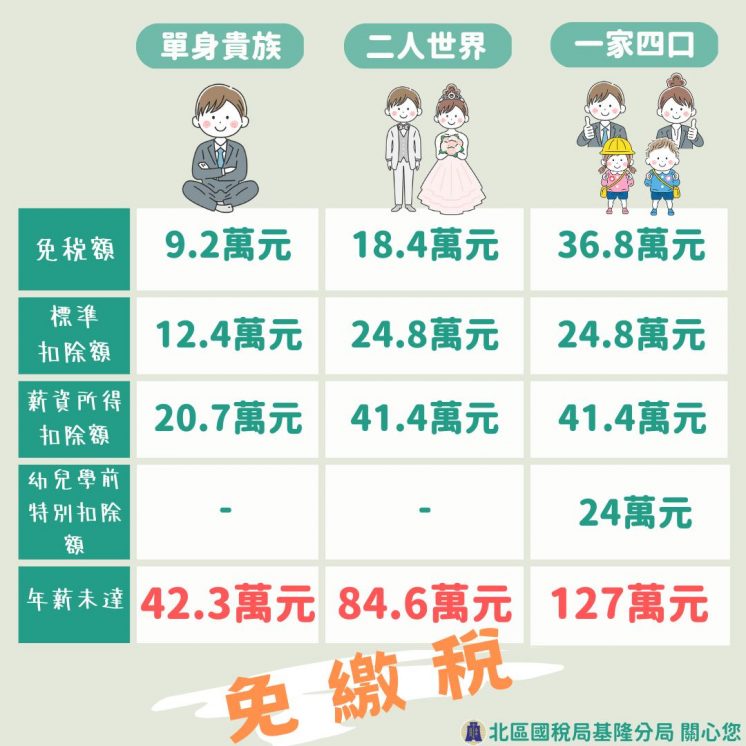

2023所得稅免繳稅門檻:單身、雙薪、一家四口試算範例

依據上述免稅額資訊,薪資族若想快速了解自己需不需要繳稅,可以直接參考以下範例試算。

基本上如果去年(111年)單身且年薪在 42.3 萬以內、雙薪年薪在 84.6 萬元以內,以及育有 2 個未滿 5 歲的雙薪家庭且年薪在 127 萬元內,2023 年都可以不需繳納111年度所得稅。

不過需留意此一免繳稅門檻前提為夫妻薪資皆超過 20.7 萬元,且採一般標準扣除額。若計算後為免繳稅但有退稅,仍記得要記得申報。

2023手機報稅新功能、步驟

若想快速申報所得稅,近年財政部也開始推廣【手機報稅】服務。手機報稅流程優勢在於步驟相當簡單,且無需準備讀卡機,只需簡單幾步驟就能完成申報。

此外2023年手機報稅更全新新增『現金繳納(3萬元以下可至超商印小白單)』、『申請分(延)期繳稅』、『試辦申報附件上傳』等功能,整體功能又較去年要完善,報稅體驗再升級!詳細新功能可見👉【手機報稅3.0教學】所得稅查詢/網路報稅方式/分期繳稅一次看!文章內有詳細介紹。

【手機報稅步驟】

- 驗證身分:可透過行動電話/戶口名簿戶號+查詢碼/行動自然人憑證完成驗證

- 填寫資料:確認納稅人、配偶或扶養親屬等資料,編修所得、扣除額等資料

- 確認稅額:查看綜合所得稅總額及扣繳稅額等資料

- 繳退稅款:

- 【退稅】可選擇直撥轉帳退稅、憑單退稅退稅

- 【繳稅】可選擇行動支付/電子支付帳戶、ATM、信用卡、活期(儲蓄)存款帳戶、委託取款轉帳繳稅

- 完成申報:將申報資料上傳,並下載收執聯妥善保管

整體來說今年報稅最大變動,在於需留意111年度所得稅各項稅額都有所調整,較有感的包含基本生活費、免稅額門檻、扣除額等都較往年提高;此外若有協助烏克蘭捐贈,也可全額申報列舉扣除額。建議想知道該繳多少稅的朋友,不妨可以先自行試算,另外之後也可多加使用手機報稅增加申報效率。

分享這篇文章