民眾注意了!新制「房地合一稅2.0」自 2021 年 7 月 1 日上線,凡售出 105 年 1 月 1 日起取得之房屋,符合《所得稅法》修法「房地合一稅」,須按持有房產時間課以指定稅率;若出售時間在 2021 年 7 月 1 日後,則配合新制「房地合一稅 2.0」,繳納相關稅額。這次修法將預售屋、達一定持股或出資台灣境內房產納入範圍,以減緩房價居高不下。

至於自用住宅之買賣、夫妻間贈與、被繼承取得之房產交易是否需要納稅?該法課稅範圍為何?哪些條件免稅?如須申報該如何申報?將於文內一併整理。

【2022/4/21更新】

【文章重點】

- 什麼是房地合一稅?

- 房地合一稅2.0:課稅範圍|報繳期限及認定日|免稅範圍

- 房地合一稅2.0與1.0有何不同:個人稅率|法人/營利事業稅率|課稅項目|課稅方式|不影響之交易

- 營利事業、獨資合夥房地如何申報房地合一稅2.0?

- 房地合一稅2.0申報簡易教學

- 其他注意事項

什麼是房地合一稅?售出房地產合併列入所得稅

「房地合一稅」指的是「房地合一所得稅」。凡在指定時間內持房,並從事賣房交易者,需依據持有房地時間長,課以指定稅率。也因為該項制度是針對「房地產轉移」所課徵之所得稅,將「土地」、「房屋」價值合併計算,因此只有在房屋售出時才須申報繳稅。特別是因其不與個人綜合所得稅合併結算,而容易出現漏繳狀況。

實際上,房地合一稅是《所得稅法》的部分修正條文,在此條文通過之前,土地價值並不列在所得稅課稅範圍,僅房屋價值需繳所得稅。自 105 年 1 月 1 日起制定「房地合一稅」,若期間進行買賣交易,須合併房屋、土地價值。

🔺 回目錄

房地合一稅2.0:新制課稅及免稅範圍—納入預售屋、持股或出資達標

2021 年 7 月 1 日起,出售 105 年 1 月 1 日後之房地產,需繳納新制「房地合一稅2.0」,即便未從中獲利、無所得也應繳納,課稅所得依據如下:

課稅所得= 成交價(房產賣出價格)-成本(房產最初買入價格)-相關費用 (代書、仲介費、搬運費、印花稅、規費)-土地漲價總數額 (依土地稅法計算)

應納稅額為「課稅所得」乘上「指定稅率」,其稅率依據持有房產、申報身分有不同標準。

*相關費用不包含土地增值稅

課稅範圍

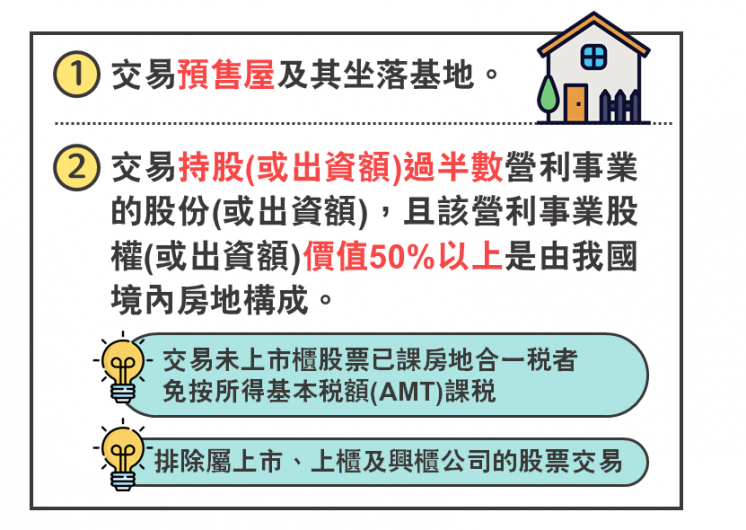

- 2016 年 1 月 1 日 (即民國 105 年 1 月 1 日 )起,取得之「房屋」、「房屋及坐落地基」、「依法得核發建造執照土地」,並將房屋於 2021 年 7 月 1 日後賣出

- 2016 年 1 月 1 日 (即民國 105 年 1 月 1 日 )起,個人「以設定地上權方式之房屋使用權 (地主提供土地給開發商興建房屋,地上權人(開發商)不得移轉房所有權,採讓與使用權方式供個人長期使用)」或「預售屋及其坐落基地」,等同取得「依法得核發建造執照土地」,並將房屋於 2021 年 7 月 1 日後賣出

- 個人交易「持有股份或出資格過半之國內外營利事業」之股份或出資額,且該營利事業股權、出資額價值 50% 以上為台灣境內房屋、土地,視同「依法得核發建造執照土地」,需課稅

報繳期限及交易日與取得日認定

- 申報繳稅期限:下列日期起 30 日內

- 【房地】完成所有權移轉登記日

- 【以設定地上權方式之房屋使用權】權利移轉日

- 【預售屋及其坐落基地】買賣契約簽訂日 *非與建商換約時間

- 【符合一訂條件之股份或出資額】

1. 有價證券:買賣交割日

2. 有價證券以外:買賣契約簽訂日

(有價證券為《證券交易稅條例》明訂之政府債券、公司發行之股票公司債等)

免稅範圍

- 【自住房屋】個人自住房地課稅所得在 400 萬元內,可免繳房地合一稅

- 【農業用地】依《農業發展條例》第 37 條,作為農業使用之農業用地移轉;及第 38 條之 1,農業用地經法律後更為非農業用地,視同農業用地,可免繳房地合一稅

- 【徵收/先行議價土地】被徵收或被徵收前先行協議價購之土地、土地改良物,免課房地合一稅

- 【公共設施保留地】尚未被徵收前移轉,依《都市計劃法》指定之公共設施保留地,免課房地合一稅

🔺 回目錄

房地合一稅2.0與1.0比較:課重稅範圍擴大,自用住宅不影響

與舊制不同處在於,修法後的「房地合一稅 2.0」提高對短期買賣房屋者之稅率,以維護居住正義,避免房屋淪為商品移轉。凡持有房產 2 年內出售房產者,需課以 45%稅率;持有房產 2 年至未逾 5 年者,課以 35 %稅率;持有房產 5 年以上未逾 10 年者,課以 20% 稅率;持有房產超過 10 年以上者,則不受影響。

一、個人房地交易,課重稅之房產持有時間延長

- 對象適用期間:符合以下三條件,依據「房地合一稅2.0」課稅

(1) 2016 年 1 月 1 日(即民國 105 年 1 月 1 日)後取得房產

(2) 於 2021 年 7 月 1 日 ( 即民國 110 年 7 月 1 日 )售出房屋

(3) 取得之房屋屬於「房地」、「以設定地上權方式之房屋使用權」或「預售屋及其坐落基地」

| 房地合一稅1.0 房屋持有期間 | 房地合一稅2.0 房屋持有期間 | 稅率 | |

|---|---|---|---|

| 境內個人 | 1年內 | 2年內 | 45% |

| 滿1年不滿2年 | 滿2年不滿5年 | 35% | |

| 滿2年不滿10年 | 滿5年不滿10年 | 20% | |

| 超過10年 | 超過10年 | 15% | |

| 非境內個人 | 1年內 | 2年內 | 45% |

| 超過1年 | 超過2年 | 35% |

二、法人/營利事業房地交易稅率比照個人,短期買賣房屋課重稅

- 對象適用期間:除了與以上個人條件相同外,另持有股份、出資額條件亦適用「房地合一稅2.0」

| 房地合一稅1.0 房屋持有期間 | 房地合一稅2.0 房屋持有期間 | 稅率 | |

|---|---|---|---|

| 境內法人 | 無區分期間 | 2年內 | 45% |

| 無區分期間 | 滿2年不滿5年 | 35% | |

| 無區分期間 | 超過5年 | 20% | |

| 非境內法人 | 1年內 | 2年內 | 45% |

| 超過1年 | 超過2年 | 35% | |

| 申報方式 | 合併計稅 合併報稅 | 分開計稅 分開報稅 |

三、課稅對象增加項目:出售預售屋、股權或出資之營利事業價值占50%以上台灣境內房地構成皆課稅

- 【新】出售預售屋及坐落基地

- 【新】出售持股(或出資)額過半數營利股份(或出資額),且該營利事業股權(或出資額)價值達 50% 以上為台灣境內房地構成 (若為上市、上櫃、興櫃公司之股票交易,免課稅)

四、土地漲價總數額增設減除上限

在新制房地合一課稅標準中的「土地漲價總數額」,需扣除「減除上限」,意思是「土地漲價總數額」必須依據「交易當年度公告之土地現值」扣除「前次買房的移轉現值」,而不依據售屋者申報之移轉現值,扣除前次買房移轉現值,以防杜透過高報土地現值的方式,賺取賣屋時土地增值稅與房地合一稅的價差。

課稅基礎=房地收入-成本-費用-土地漲價總數額

【案例】

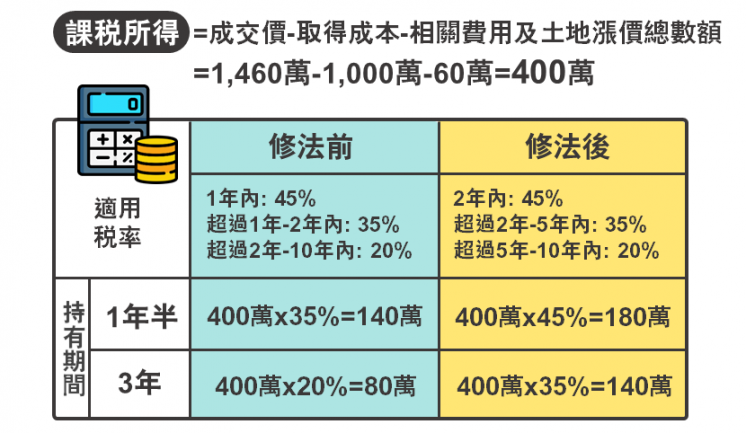

舉例來說,王小姐有一戶 1000 萬元之房地產,於 2021 年 7 月 2日出售,賣出價格為 1460 萬元,扣除仲介及代書費用 45 萬、土地漲價總數額 15 萬(該土地漲價總額為依據交易當年公告現值-前次移轉現值)。

成交價 (1460 萬元) - 成本 (1000 萬元) - 相關費用 (代書、仲介費) - 土地漲價總數額 (15萬元) = 400 萬元

王小姐出售該房地產,應課稅額依據持有房產時間而定。若持有時間為 1 年半,依法在 2 年內稅率為 45%,應繳納 180 萬;若持有時間在 3 年,依法在 2~5 年內稅率為 35%,應繳納 140 萬元。

五、5種交易不受影響:調職、參與都更或重建後房屋移轉、興建房地一次移轉

若是因個人工作調職、參與都更房地移轉、持有土地與建商分回房地,或營利事業興建房屋作第一次移轉,皆不需提高稅率,維持房地合一稅 20%;自用住宅重購,只要持有房地並設籍滿 6 年,則維持稅率 10%,2 年內之交易可退回土地增值稅。👉延伸閱讀:【重購退稅】申請條件/退還稅額試算/申請教學及案例一次看

【維持稅率20%】

- 1. 個人及營利事業非自願因素(如調職、房地遭強制執行)交易

- 2. 個人及營利事業以自有土地與建商合建分回房地交易

- 3. 個人及營利事業參與都更或危老重建取得房地後第一次移轉 (依據該土地持有期間)

- 4. 營利事業興建房屋完成後第一次移轉

【維持稅率10%】

- 5. 自住房地(自用住宅)持有並設籍滿6年(課稅所得400萬元以下免稅)

🔺 回目錄

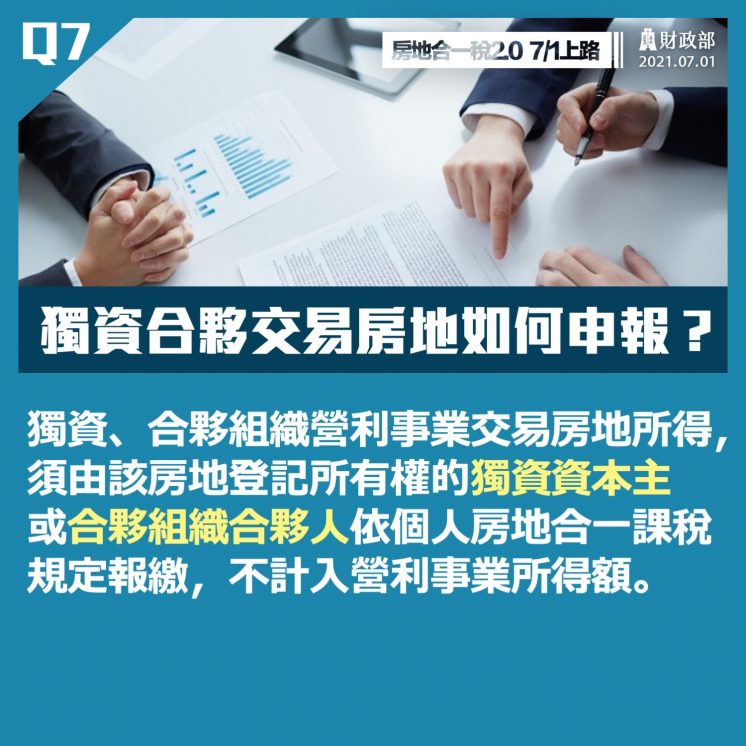

營利事業、獨資合夥房地如何申報「房地合一稅2.0」?

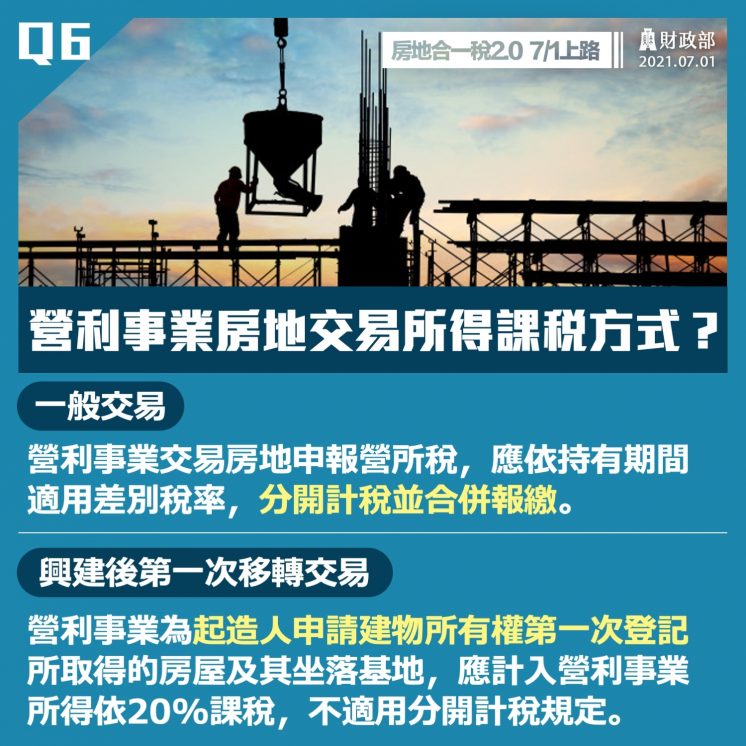

【營利事業】

- 一般交易:與營所稅分開計稅,合併報繳

- 興建後第一次轉移:若營業事業為起造人,申請建物所有權第一次登記,應與營業事業所得稅合併計稅,依 20% 稅率課稅

【獨資合夥】

- 由房地登記所有權獨資資本主或合夥組織合夥人依房地合一課稅,不計入營利事業所得額

🔺 回目錄

房地合一稅2.0線上申報簡易教學

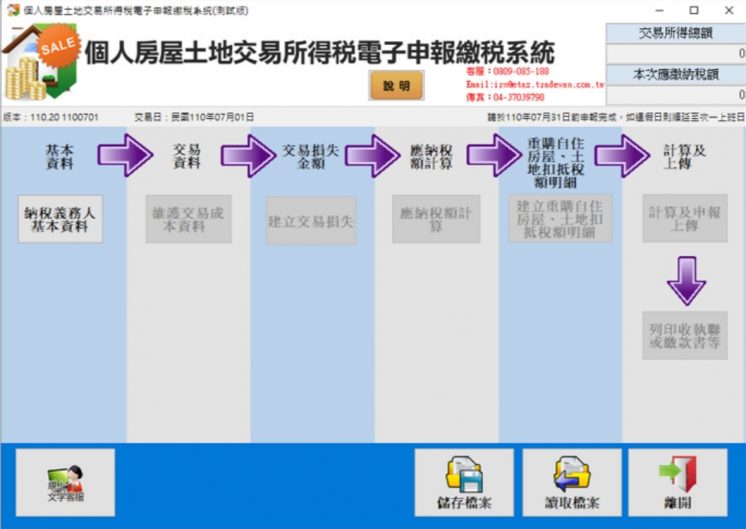

欲申報「房地合一稅2.0」,可至財政部下載離線申報軟體,完成步驟繳稅、列印明細。

- 電腦作業系統版本:Windows 7(含)以上

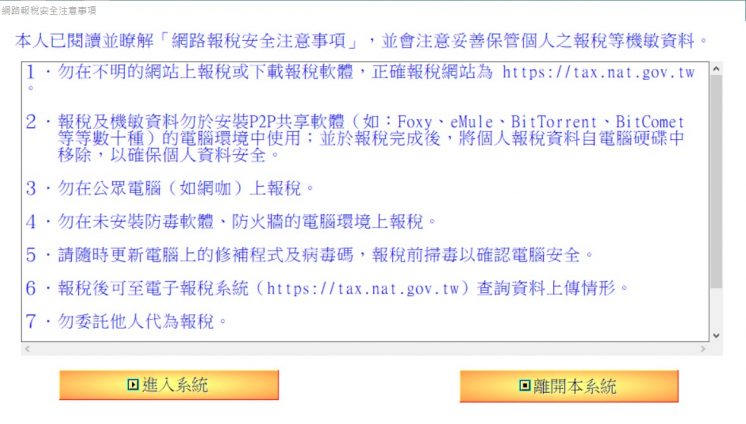

- 網路安全性:須設定使用TLS1.2及以上|網際網路安全性設定說明

- 硬體需求:處理器 1GHz 以上,記憶體 1GB(32位元) 或 2GB(64位元) 以上

- Step1:下載房地合一稅2.0申報軟體

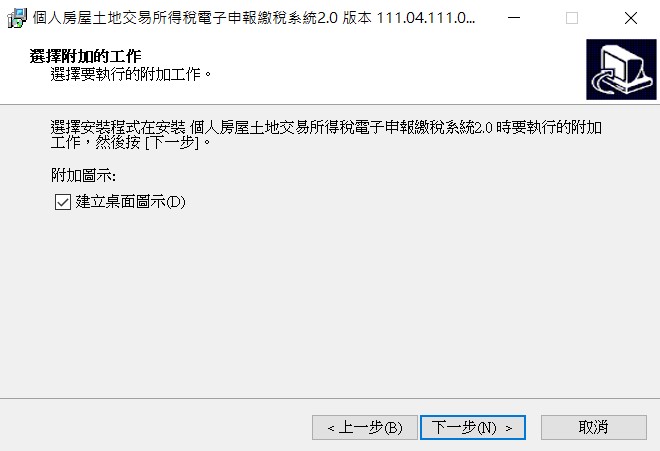

- Step2:安裝時,將申報軟體建立在桌面

- Step3:點選「個人房屋土地交易所得稅電子申報繳稅系統2.0」

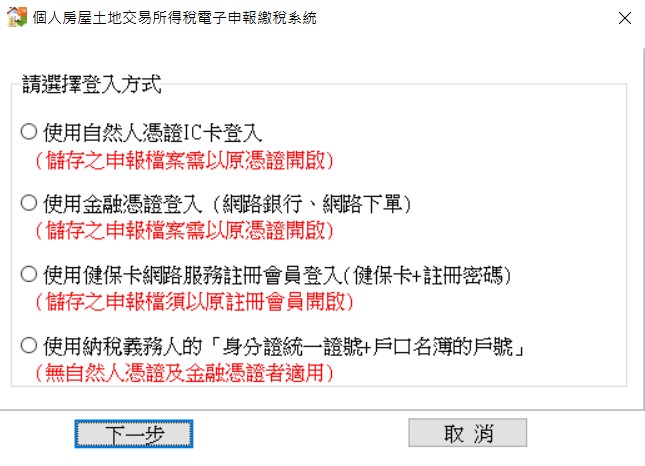

- Step4:進入系統,選擇登入方式

【登入方式】

- 自然人憑證 IC 卡

- 金融憑證

- 健保卡+註冊密碼

- 納稅義務人之「身分證統一證號」+「戶口名簿戶號」:無自然人憑證、金融憑證者適用

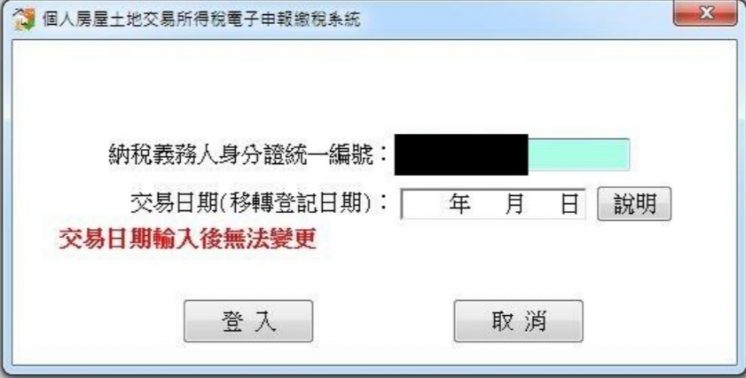

- Step5:在選單中選擇已有的申報資料,或點選「3. 直接進入系統,建立資料」

- Step6:填寫納稅義務人基本資料

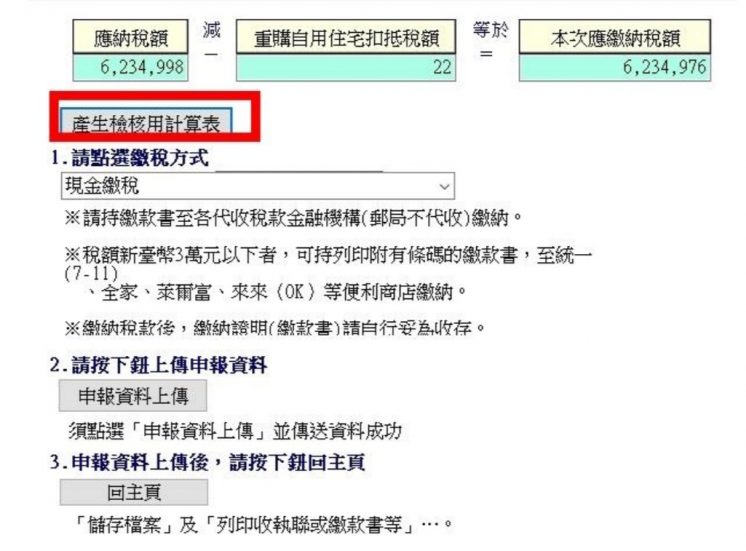

- Step7:依序輸入基本資料、交易資料、交易損失金額、應納稅額計算、「重購自住房屋、土地扣抵稅額明細」、計算及申報上傳

【繳稅方式】

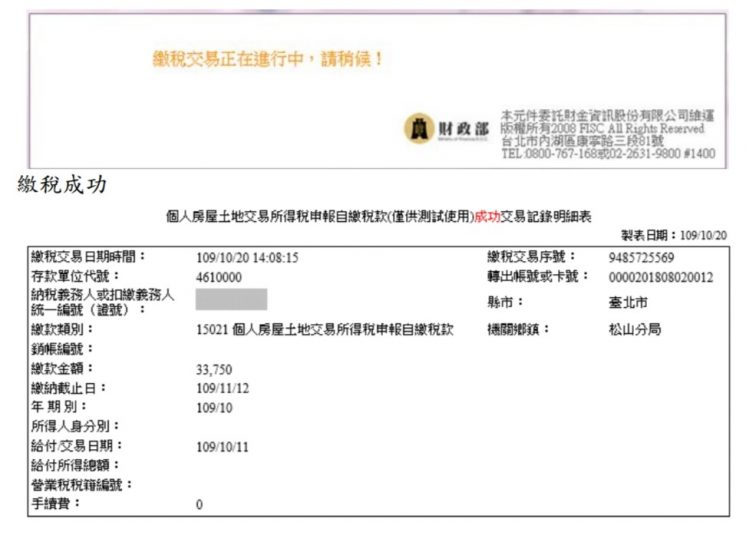

- 現金、支票、晶片金融卡、活期(儲蓄)存款帳戶繳稅(線上即時扣款)、信用卡

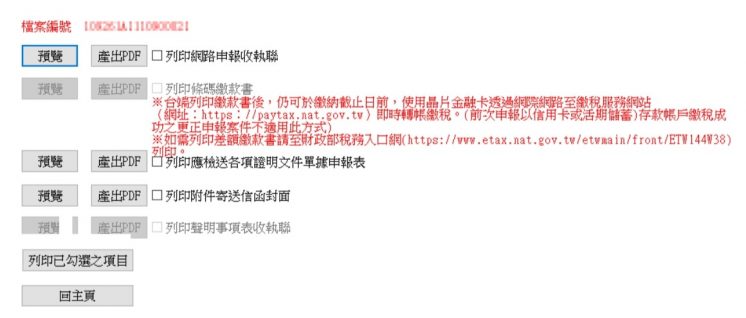

- Step8:繳稅成功,取得交易紀錄明細表

- Step9:印收執聯或繳款書等

🔺 回目錄

其他注意事項:被繼承人、配偶互贈、無農地證明、交換房地者符合條件仍須繳稅

納稅義務人

- 【不論此房屋、土地交易是獲利還是虧損,均須申報】自 2016 年 1 月 1 日 (民國 105 年 1 月 1 日) 起,不論是否有交易所得或損失,均須繳納稅額,並依據「房屋土地完成所有權移轉登記日」或「房屋使用權交易日」的次日起 30 日內,自行填寫申報書向戶籍地國稅局申報

- 【取得未來建設房屋之土地須申報】若交易在 2016 年 1 月 1 日 (民國 105 年 1 月 1 日) 後取得,或 2014 年 1 月 2 日後取得,並持有滿 2 年之「房屋」、「房屋及坐落地基」或「依法得核發建造執照的土地」,即便是取得土地,未來將建屋,須繳納房地合一稅

- 【取得以設定地上權方式之房屋使用權須申報】交易從 2016 年 1 月 1 日 (民國 105 年 1 月 1 日) 後取得

- 【被繼承人 104 年 12 月 31 日取得房地可選擇性比照舊制或新制申報】在 105 年 1 月 1 日後取得,適用新制;104 年 12 月 31 日前取得者,比照舊制,惟可選擇按新制規定申報方可改為新制繳稅

- 【配偶贈與房屋依據贈與者取得房屋日而定】若個人以獲贈方式取得配偶贈與之房屋,則課稅方式依據配偶取得該房屋、土地的取得日而定,進而課以舊制或新制之稅額。若配偶當初取得房屋取得時間在 105 年 1 月 1 日後,則比照新制,依據房屋持有時間、稅率繳納。

- 【交換房屋、土地均須課稅】

- 【自地自建、合建分屋、合建分售須申報繳稅】

- 【自認農地若無農地農用證明、免課徵土地增值稅證明,仍須繳稅】

- 【二等親買賣有給付價金,須申報課稅】

未繳納房地合一稅之法規

依據《所得稅法》第108條之2:

1. 若因誤以為交易虧損而不用繳稅者,屬於未依限申報,處以 3000 至 3 萬元罰鍰

2. 有辦理申報,卻有漏報、短報之事,須補繳「所漏稅 2 倍以下」罰鍰

3. 若未辦理申報,除了須補徵應繳稅額外,應「按補徵稅額處 3 倍以下」罰鍰

前 1、2 項經稽徵機關調查後處罰;若未經他人檢舉,或自行補申報並加計利息補繳者,可免予處罰。(以上資訊參照:財政部)

【相關問答】

- Q1房地持有時間如何計算:依「取得日」至「交易日」為原則。以自有土地與其他營利事業合建分屋者,土地持有時間依據「原取得合建前土地之日起算至交易日止」

- Q2個人課稅所得 400 萬元以下免稅條件有哪些?

1. 個人或其配偶、未成年子女設有戶籍、持有並居住於該房屋連續滿 6 年

2. 交易前 6 年內,房屋無出租、營業或其他執行業務使用

3. 個人、配偶、未成年子女,在交易前 6 年內未曾適用自住房地租稅優惠規定 - Q3長期持有自住者會受房地2.0影響嗎?A:不會,維持原自住房租稅優惠

🔺 回目錄

總結來說,這次修法對自住宅而言,只要持有並設籍滿 6 年,即便後續賣屋課稅所得超過 400 萬元,超出部分仍可享 10 % 稅率優惠(低於 400 萬免稅);2 年內交易可申請重購退稅 (延伸閱讀:【重購退稅】申請條件/退還稅額試算/申請教學及案例一次看)。至於出售預售屋、因持股或出資額達一定標準的朋友,如所有條件均符合,須依據「房地合一稅2.0」繳納房地合一稅。

在此特別提醒,該稅捐制度不因交易虧損而免除繳納義務,特別是因為繼承、自地自建、有買賣給付價金等交易,符合條件下仍須繳稅,請記得在報繳認定日起 30 日內申報,避免受罰。

分享這篇文章